Очень распространенной проблемой начинающих трейдеров является ранний вход в рынок. Всегда ли ранний вход — это неправильная сделка трейдера? Как решить данную проблему новичку?

Давайте разберёмся. Читайте до конца и возможно вы сможете сократить количество своих неточных сделок.

В одном из комедийных номеров 80-х годов Эдди Мёрфи рассказывал зрителям о том, как жена единственным способом может уловить мужа в обмане взглянув в его лгущие глаза.

Эта юмористическая сценка всегда вызывает бурный хохот у слушателей.

В технике безопасности начинающего трейдера есть пункт: ранний вход в рынок означает неправоту.

На практике это выглядит следующим образом. Трейдер открывает сделку, полагая, что коррекция завершилась. Однако рынок идёт дальше, вопреки ожиданиям трейдера.

В итоге, когда психологически у трейдера не остается сил терпеть просадку по счету, он закрывает сделку с убытком. После чего цена разворачивается и уходит в том направлении, котором открывал сделку трейдер. Знакомо? 😉

Рынок безжалостен.

В такой ситуации трейдеру лучше признать тот факт, что он не прав и желательно сделать это как можно раньше, чем поздно.

На финансовых рынках, тенденции могут длиться гораздо дольше, чем кажется на первый взгляд.

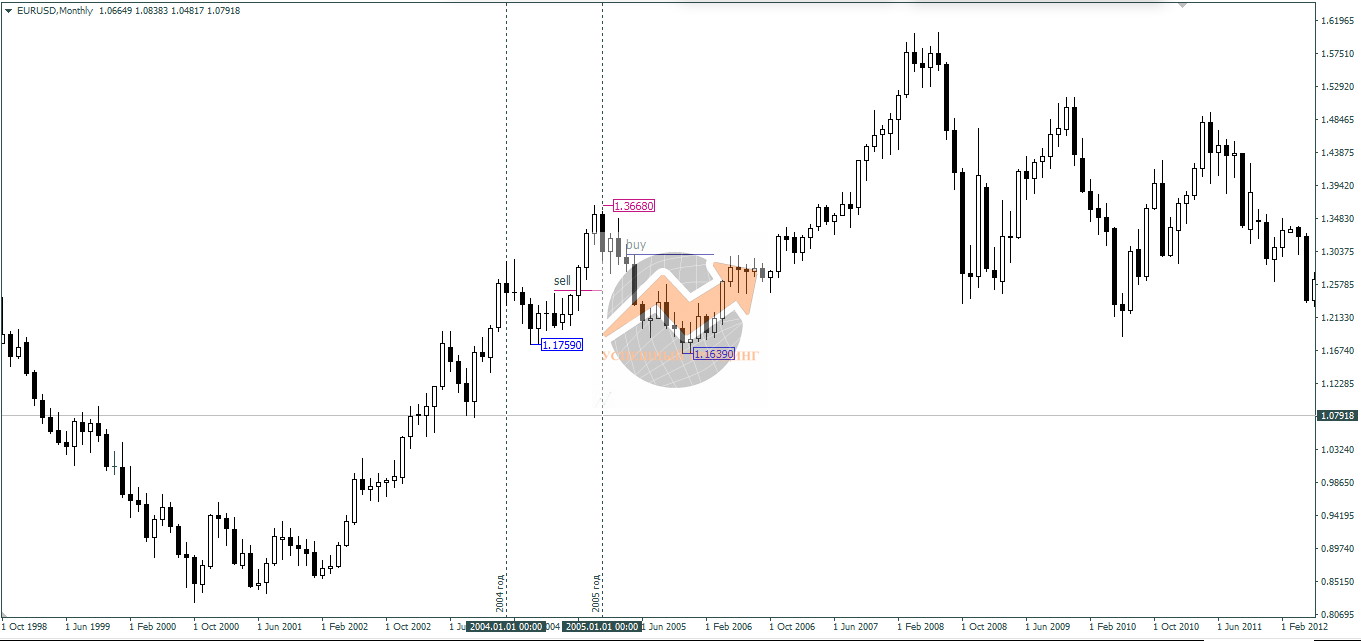

Если взглянуть на график валютной пары EUR/USD 2004-2005 годов, то можно увидеть, что валюта продолжала ралли. Был рост от минимума 1.17590 до 1.36680.

После этого, многие трейдеры не могли понять причины снижения пары, так как все признаки указывали на укрепление доллара.

В тот период в США был зафиксирован рекорд торгового дефицита и привлечения капитала из Азии, для компенсации этого дефицита. Более того, рост экономики в США был более сильным нежели в Еврозоне.

ВВП США в годовом исчислении тогда составлял 3.5% по сравнению с Еврозоной, где ВВП вырос до 1%.

Чтобы выровнять разницу в процентных ставках между евро и долларом, ФРС начало увеличение ставки.

В тот период, очень высокий курс евро душил европейский экспорт. Это оказывало решающее влияние на экономический рост Евросоюза.

Следствием стало падение американского уровня безработицы с 5.7% до 5.2%. В то время как аналогичный показатель в Германии достиг максимума после Второй мировой войны.

Из приведенного примера видно, что в то время существовало очень много фундаментальных причин для продажи евро. Но валютная пара всё же продолжала бычье ралли.

Только в конце 2004 года валюта развернулась от отметки 1.36680 и достигла минимума 1.1639 в ноябре 2005 года.

Поэтому верить нужно только графику цены, так как именно он отражает действительность, потому что цена учитывает всё. График цены самый верный способ определить текущее положение дел и иногда даже предугадать будущее.

Сделки от пика до пика — можно ли так?

Теперь представьте, что трейдер покупал инструмент по цене 1.3000. Как считаете, мог ли трейдер выдержать психологическое давление, наблюдая за тем, как цена двигается против его позиции на 1360 пунктов?

Печальная участь настигла бы и того трейдера, который решился бы продавать по цене 1.2500 осенью 2004 года. Смог ли он перенести психологическую боль от просадки в 1168 пунктов?

Но самое смешное в этих примерах то, что оба этих трейдера получили бы прибыль в конце концов. Не ирония ли это?!😀

Они оба оказались правы, но слишком рано вошли в сделку. Во всём этом присутствует психологическая подоплека. Чаще всего неправильная сделка — это эмоциональная сделка. Трейдеру нужно избавится от эмоций в процессе торговли.

На финансовых рынках, искать сделки на пиках не самый лучший вариант.

На рынке Форекс 💱 есть большой выбор заемных средств (кредитное плечо). Классическим кредитным плечом считается 100:1.

И если бы указанные выше трейдеры использовали плечи к примеру 500:1, то просадка на их депозитах проходила менее болезненно.

Поэтому, если вы торгуете на рынке Форекс, то обязательно выставляйте стоп-лосс. Если вы совершили ранний вход в рынок, то не нужно пережидать просадку. Лучше выйдите по стоп-лоссу и ждите более выгодной цены для входа. Иначе ваш депозит может оказаться под угрозой.

Вот почему история Эдди Мёрфи о «лживых глазах» имеет решающее значение для успешной торговли.

Если цена движется против вас, даже если причины для вашей сделки остаются в силе, то доверяйте своим глазам. Всегда выставляйте стоп-лосс и не пытайтесь ловить рыночные пики, торгуя на рынке Форекс.

Самые лучшие трейдеры доверяют своим глазам, когда смотрят на график. Они постоянно работают с графиками, делая анализ валютного рынка, но и также они входят в сделки во время.

Трейдеры-асы не совершают неправильных сделок. Они входят в рынок в правильное время и в нужном месте. А, если рынок пошёл против них, то они принимают убыток и ждут нового шанса для заработка.

Сразу отметим, что проблема ранних сделок актуальна только для спекулятивных операций. В инвестиционных сделках такой проблемы нет. Далее мы объясним почему.

Для фондового рынка 📈📊 неправильная сделка несёт другой смысл. Ранний вход на рынке ценных бумаг может стать началом усреднения позиции трейдера или сделку можно «пересидеть».

Неправильная сделка на фондовом рынке может стать прибыльной, при грамотном управлении капиталом и рисками.

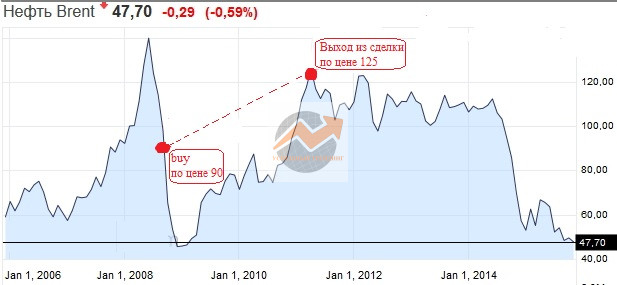

Взгляните на рисунок ниже. Этот пример поможет визуально понять суть грамотного управления капиталом, рисками и позицией, находящейся в просадке.

На рисунке представлена одна из «плохих» сделок инвестора Уоррена Баффета.

В сентябре 2008 года во время падения цены на нефть марки Brent, Уоррен Баффет купил фьючерс по 90 долларов за баррель. В январе 2009 года, цена упала до 45 долларов.

Тем не менее, У. Баффет был уверен, что сделка принесет ему прибыль и поэтому продолжал удерживать её.

Уоррен не стал докупать фьючерс, чтобы «усредниться», так как не хотел увеличивать риски в данной сделке. Он просто терпеливо ждал, когда рынок вырастет.

Далее, в апреле 2011 года, цена на нефть выросла до 125 долларов за баррель. Прибыль Уоррена Баффета составила 38%, спустя почти три года.

Ранний вход в сделку: способы борьбы

Как вылечить эту болезнь под названием ранний вход в рынок?

➡ У трейдера должна быть торговая система и стратегия по которой он совершает сделки.

Еще это подразумевает качественный анализ рынка.

➡ Необходимы жесткие правила управления рисками и депозитом.

Это нужно для того, чтобы трейдер знал какое количество пунктов сможет выдержать его счет, если цена пойдёт в другую сторону.

➡ Иметь четкий план на сделку.

Это поможет исключить эмоциональные решения при торговле.

➡ Лучше всего совершать сделки по тренду старшего тайм-фрейма от отката.

➡ Обязательно нужно ставить стоп-лосс, если вы торгуете спекулятивно. Не пытаться усреднять позицию на фондовом рынке.

➡ Следить за фундаментальными факторами и ждать уровня, от которого вы будете работать.

Не совершать никаких действий пока цена не подойдёт к нему. Умейте ждать цену.

➡ Входить в сделку по техническому анализу на фоне фундаментальных факторов.

На все это нужно время, чтобы получить большой практический опыт.

Начните прямо сейчас применять эти рекомендации и вы гарантированно сократите количество поспешных и неправильных сделок в вашей торговле.