Трейдинг — это игра в вероятности. И в этой игре очень важно, чтобы ваша торговая система давала положительное математическое ожидание.

Ни один трейдер в мире не знает куда будет двигаться цена. Торговля на финансовых рынках устроена так, что изначально вероятность выигрыша в сделке составляет 49 на 51 не в пользу трейдера.

Такое неравное соотношение риска к вероятной прибыли возникает из-за спредов, комиссионных отчислений брокеру с торгового счета трейдера.

Чтобы выровнять соотношение риск прибыль, трейдер должен иметь в своем арсенале прибыльную торговую систему. Именно математическое ожидание определяет прибыльность торговой системы трейдера.

Математическое ожидание в трейдинге

Математическое ожидание (мат ожидание или МО) — это основанный на теории вероятностей средне-взвешенный показатель доходности торговой системы.

Это коэффициент прибыльности, который показывает во сколько раз сумма всех прибыльных сделок превышает сумму всех убыточных сделок.

Чем больше данный показатель, тем система прибыльнее. А значит дающая более высокую вероятность положительного исхода по каждой конкретной сделке.

Для начинающего трейдера достаточно, чтобы математическое ожидание было больше нуля. Это самый минимум. Но обязательно нужно добиваться более высокого МО.

Формула математического ожидания в трейдинге: МО = (вероятность прибыльной сделки % * средняя прибыль сделки) — (вероятность убыточной сделки % * средний убыток сделки)

Заметьте, что результат серии сделок зависит от математического ожидания в отдельно взятой сделке. Положительное математическое ожидание в трейдинге не всегда хорошее соотношение прибыльных сделок к убыточным.

Есть торговые системы, где соотношение прибыльных сделок к убыточным составляет 70% к 30%. Но тем не менее, мат ожидание таких систем отрицательное.

Или, наоборот, есть системы с соотношением 30% прибыльных к 70% убыточным, а математическое ожидание положительное.

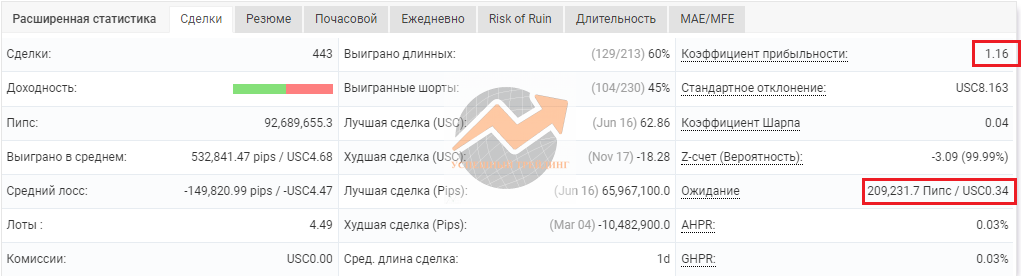

На рисунке статистика нашего ученика. Из статистики видно, что у трейдера в 443 сделках математическое ожидание составляет 0.34. Показатель больше нуля. При этом, 47% сделок убыточные, а 53% прибыльные.

Это не помешало трейдеру заработать 14.46% за торговый год. Больше, чем проценты по депозиту в банке.

В трейдинге такое происходит очень часто. Потому, что математическое ожидание это не только соотношение прибыльных сделок к убыточным.

МО включает в себя управление рисками в каждой конкретной сделке, волатильность и очень большую роль играет психология. Да, психология и чуть далее мы объясним почему.

Прибыль в трейдинге = положительное МО

Прибыль в трейдинге — это математическое ожидание больше нуля. Мы повторимся, первоначально любая сделка имеет отрицательное мат ожидание из-за спредов, биржевых комиссий и прочих платежей.

Начинающим трейдерам всегда нужно стремится к МО больше нуля.

Как трейдеру добиться положительного МО?

Положительное математическое ожидание включает в себя несколько взаимосвязанных сегментов:

1️⃣ Управление рисками

Данная отрасль трейдинга позволяет минимизировать убытки. Грамотно сопровождать сделки и даёт возможность максимизации прибыли.

2️⃣ Техника работы со стоп-лосс

Этот сегмент неразрывно связан с предыдущим и позволяет решать необходимые задачи по минимизации рисков.

Освойте работу со стоп-лоссом и вы существенно снизите не только размер убытков, но и количество плохих сделок.

Техника работы со стоп-лоссом — это целая наука в трейдинге, а не какая-то отдельная маленькая тема.

3️⃣ Методы анализа рынка

Умение трейдера анализировать рынок, позволяет развить важнейшее качество аналитика. Очень важно сочетать, как можно больше видов анализа рынка.

Если трейдер умеет качественно анализировать рынок, то он сможет увидеть выгодные места для совершения сделок и выхода из них.

4️⃣ Точки входа

Точка входа — это место, где у трейдера появляется возможность совершить сделку. Чтобы добиться положительного МО, прежде всего нужно совершать сделки. Нужна статистика сделок, чтобы увидеть эффективность торговой системы.

5️⃣ Торговая идея

Торговая идея — это субъективное мнение трейдера о высокой вероятности заработка по конкретному финансовому инструменту. Идея сделки возникает, когда трейдер владеет прочными знаниями из перечисленных пунктов.

Торговая идея может возникнуть и у человека, который только что услышал слово трейдинг. Но эта идея будет некомпетентная.

В спекулятивной торговле получение положительного МО разделено на этапы:

1. Определение фазы рынка;

2. Установление направления тренда и торговли;

3. Нахождение точки входа;

4. Грамотное управление позицией.

Все перечисленные выше области трейдинга повышают вероятность положительного результата в каждой конкретной сделке.

Влияние психологии на математическое ожидание

Многие трейдеры полагают, что классическое соотношение риска к прибыли (1 к 2) может привести к доходности торговой системы. Но это не совсем так.

Например, если стратегия предусматривает стоп-лосс 20 пунктов и потенциальную прибыль 40 (1 к 2), то трейдер будет зарабатывать даже при 35% прибыльных сделок.

В теории это классическое соотношение риска к прибыли не всегда осуществимо на практике.

Познакомившись с финансовыми рынками в начале своего пути, начинающие разрабатывают элегантные прибыльные стратегии.

Созданные трейдерами-новичками стратегии, по результатам тестирования на советниках генерируют миллионы демо-долларов. Огромное количество стратегий, при испытаниях, показывают чрезвычайно впечатляющие коэффициенты соотношения прибыли к рискам.

Весьма часто встречаются классические коэффициенты три к одному.

Взяв себе на вооружение такую стратегию, начинающий трейдер активно наполняет свой торговый счет. И также оперативно приступает к постепенному его сливу. Напрашивается вопрос: «Почему?» 🤷🏻♀️🤷🏻♂️

Всё просто. В реальной торговле появляется психологический фактор, которого нет при тестировании стратегии.

Столкнувшись с реальными торгами новичок очень сильно подвергается эмоциям, которые в конце концов подавляют его интеллект.

В условиях сильной эмоциональной возбудимости, трейдер совершает ошибки в самое неподходящее время.

Финансист Эммануэль Дерман сказал: «В физике вы играете против Бога, который не очень часто изменяет решение. В области финансов, вы играете против Божьих созданий, чьи чувства эфемерны. В лучшем случае неустойчивы. Информация, на которых основаны эти чувства осуществляет потоковое вещание».

На наш взгляд, это ключевой недостаток большинства начинающих трейдеров. Они убеждены, что торгуя в режиме реального времени смогут заставить свою стратегию собирать для них урожай прибыли.

На первых шагах трейдеру необходимо понять, что он должен самостоятельно компенсировать собственные психологические факторы.

Чем раньше начинающий поймет, что трейдинг не наука, а искусство, тем скорее он начнёт осваивать тонкости торговли.

Теория риск-менеджмента и реальный трейдинг

Рассмотрим пример того, почему в реальной торговле невозможно то, что является математически вероятным.

Житейская рыночная мудрость гласит: «трейдеры всегда должны торговать с соотношением прибыли к риску 2:1».

На первый взгляд это утверждение кажется хорошей идеей. При таком раскладе, если трейдер в 50% случаях будет совершать прибыльные сделки, то в долгосрочной перспективе он будет весьма успешным.

Не трудно посчитать, что соотношение риск прибыль один к двум, дает трейдеру право на ошибку 6.5 раз в 10 сделках. Даже с таким результатом этот подход будет приносить доход.

Однако, на практике этого очень трудно достичь.

Представьте себе следующую торговую ситуацию. Трейдер торгует валютной парой GBP/USD.

Он решил продать валютную пару по цене 1.7500. Стоп-лосс установил на отметке 1.7600, и уровень потенциальной прибыли по цене 1.7300.

Пара GBP/USD сначала падает до 1.7400, затем до 1.7360 и приближается к 1.7300.

На отметке 1.7320, снижение GBP/USD замедляется и цена возвращается обратно. Цена достигает точки 1.7340, а затем 1.7360, и далее 1.7370.

Но наш трейдер остаётся спокойным (при идеальном варианте), он следует неизменному принципу соотношения прибыли к риску 2:1.

Даже, если в такой ситуации перемещать стоп-лосс в безубыток или закрыть позицию с плюсом на отметке 1.7320, то всё равно математическое соотношении риска к прибыли не соблюдается.

Движение вверх по паре GBP/USD набрало силу. Прежде чем новичок-трейдер это поймет, то цена возвращается не только к точке открытия сделки, но и приходит за его стоп-лоссом. Такое очень часто происходит. И это еще не самый страшный пример.

В этом случае наш трейдер просто упустил 180 пунктов прибыли и допустил 100 пунктов потерь. Он нарушил правило техники безопасности не превращать прибыльную сделку в убыточную.

Это торговля в реальном времени, причем не самый худший вариант.

Поэтому многие профессиональные трейдеры часто масштабируют свои позиции.

Фиксация прибыли происходит гораздо раньше, чем наступает «классическое» соотношение прибыли к риску 2:1. Торговля — это больше искусство, нежели наука.

Это реальная практика, с которой согласится большинство трейдеров, давно торгующих в рынке.

Зачастую в рынке меняется ситуация. При смене рыночных условий держать прибыльную сделку не имеет смысла. Сделку приходится закрывать до того момента, когда наступает соотношение два к одному.

Житейская трейдерская практика, в которой часто снижается соотношение прибыли к риску до 1.5 к 1 или даже ниже.

Очевидно, что теоретический постулат о соотношении прибыли к риску два к одному не всегда срабатывает со стопроцентной гарантией.

В трейдинге математическое ожидание напрямую зависит от психологических факторов и рыночных условий.

То как будет действовать трейдер в постоянно меняющейся рыночной обстановке и будет давать положительное или отрицательное математическое ожидание его сделок.

1 Комментарий