Тема изучения реакции рынка всегда будет актуальной. Так как каждого начинающего трейдера всегда интересует механика цены, начало тренда и как заработать на этом в трейдинге.

Эта статья написана для всех, кто действительно хочет узнать, что такое реакция цены и механика рынка. Мы объясним как связаны эти понятия. Вы узнаете, как легко можно обнаружить рыночные реакции на графике и причины их возникновения.

И самое главное, как с помощью реакции рынка можно найти начало тренда в трейдинге, а значит возможность заработать. Читайте до конца и узнаете всё это.

Что такое реакции рынка или реакция цены

На каждое действие найдется противодействие. Этому знаменитому высказыванию существует масса примеров из науки: физики, химии. В жизни человека, природе, космосе и других средах всегда есть противостояние или борьба.

Финансовые рынки 📈📊 не исключение, так как здесь всегда есть противодействующие друг другу стороны/борьба.

Цена на любой актив (акции, облигации, валюта, фьючерс и др.) или товар, никогда не стоит на месте. Под воздействием силы спроса и силы предложения, других многочисленных факторов, цены на рыночные активы и товары то растут, то дешевеют, повышая или снижая волатильность рынков.

Противостояние (противодействие) покупателей и продавцов за лучшую цену порождают механизм движения цены, носящий закономерный характер.

Взглянув на любой график цены можно легко увидеть одну простую закономерность движения финансовых инструментов.

Эту простую рыночную закономерность мы опишем чуть позднее, а пока обсудим что же такое реакция рынка.

Реакция цены — состояние рынка, когда происходит быстрое падение цен после предшествующего роста или, наоборот, резкий рост цены после падения.

Это закономерный процесс, так как любая экономика имеет цикличную форму развития. Так же как и любое движение имеет свою цикличность или фазы.

Все реакции рынка представляют собой некий «всплеск» (импульс), который указывает на силу. Поэтому любые реакции рынка, которые предшествуют росту или падению, мы объединим просто в реакция цены или реакция рынка. В данном случае это синонимы.

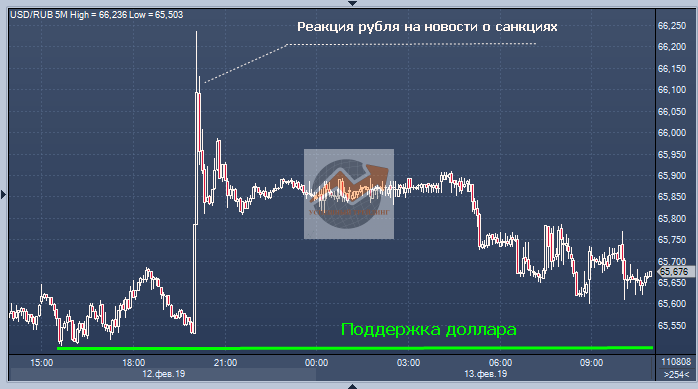

Безусловно за реакцией цены стоят экономические, геополитические и иные факторы. То есть большая сила, способная остановить рост или снижение цены и толкнуть их (цены) в противоположную сторону.

Однако, эти факторы вторичны, так как они (факторы) уже заложены в текущую цену. Первична активность (действия) крупных институциональных участников (хедж-фонды, банки, международные корпорации и др.) на конкретных уровнях.

Механика рынка и причины возникновения реакции цены

Многие трейдеры полагают (и большинство из них надёжно убеждены), что движение котировок на финансовых рынках обусловлено улучшением или ухудшением экономического состояния государства и объёмом спроса и предложения.

На самом деле такое предположение не совсем верное, так как роль фундаментального анализа на финансовых рынках вторична.

Фундаментальный анализ 📊 на краткосрочной и среднесрочной тенденциях существует для того, чтобы двинуть цену на актив вверх/вниз.

Вероятность роста и падения актива/товара одинакова. И не важно что прогноз аналитиков-экономистов лучше/хуже предыдущего показателя во время экономических данных.

Понимая это, можно «идти за рынком», не обращая никакого внимания на цифры фундаментальных показателей (лучше/хуже прогноза). Ориентируясь лишь на время выхода экономической статистики и торгового алгоритма для двух вариантов движения (вверх и вниз).

Крупные рыночные участники, знают убеждения 95% трейдеров о классической экономической теории спроса и предложения. Поэтому они используют её (теорию) для манипуляций с последующей реализацией своего интереса.

Эти институциональные участники, чьи ресурсы весьма огромны, создают «новости» лучше/хуже прогноза. Таким образом они провоцируют трейдеров со всего мира, открывать сделки там, где этого делать не нужно.

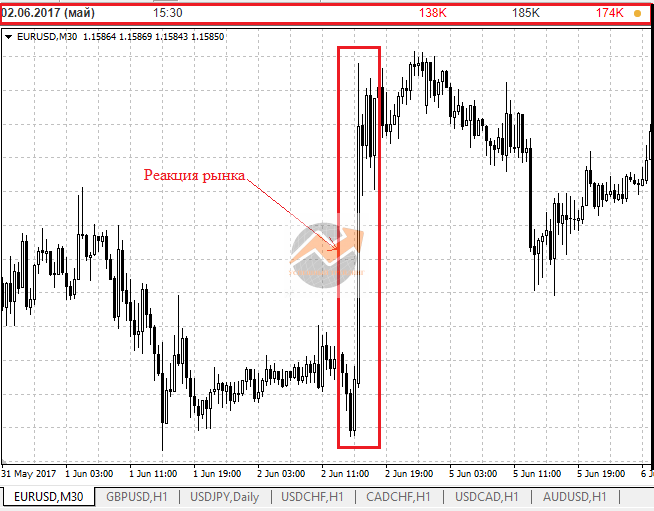

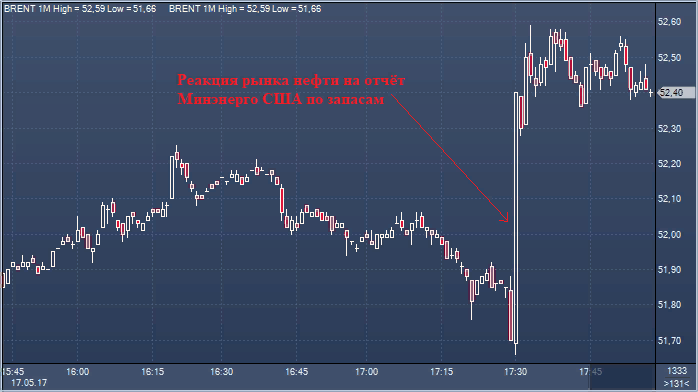

⚠ Трейдеру важно запомнить — реакция рынка на «новости» — это отработка импульса или коррекции, либо последней подволны импульса/коррекции с последующим разворотом. Здесь может быть множество вариантов в «матрёшке» тайм-фреймов.

Как трейдеру использовать рыночные реакции

Теория только тогда чего-либо стоит, когда она приносит практическую пользу. Если трейдер знает, причины формирования рыночных реакций, то у него может появиться преимущество перед остальными трейдерами. Преимущество есть не что иное, как алгоритм действий.

Во-первых ➡ необходимо знать время публикации экономических и геополитических событий, чтобы быть готовым к рыночным реакциям. Поэтому трейдеру всегда нужно быть в фокусе всего происходящего в мире.

Во-вторых ➡ необходимо использовать несколько тайм-фреймов. Это делается для подготовки к «отработке» новостей, чтобы идентифицировать импульс/коррекцию определенного временного периода.

В-третьих ➡ нужно найти ценовой диапазон (флет) на конкретном тайм-фрейме. Это делается для того, чтобы понять чем является флет по отношению к более старшему периоду времени. Всё начинается с флета и флетом заканчивается, но более подробно мы разберём это в других статьях.

Новости всегда «отрабатываются» рынком. И, если новости опубликовались хуже прогноза, то обязательно медвежье движение 📉. Если — лучше прогноза, то обязательно бычье движение 📈.

В-четвёртых ➡далее по алгоритму обязательна манипуляция. Медвежье/бычье движение, о котором писалось выше — это и будет манипуляцией рынка.

Термин «манипуляция» придуман трейдерами. Среди трейдеров-практиков такое рыночное явление является закономерностью и называется усечённым импульсом или ложным пробитием.

Чаще всего манипуляция — это закономерный усечённый импульс. Природа ложного пробития кроится в том что, крупному участнику рынка необходимо набирать объем для реализации своих интересов. Это делается за счёт «толпы трейдеров», которых рынок выбивает из игры по стоп-лоссам.

Хищники финансовых рынков знают о местах скопления крупной массы «рыночного планктона» (о расположении стоп-лоссов большинства трейдеров). Поэтому «развод жертв» обязателен.

Суть закономерного рыночного действия (ложное пробитие), заключается в том, чем станет новостное движение.

Новостное движение может стать импульсом, последней подволной импульса старшего тайм-фрейма, коррекцией с продолжением текущего тренда.

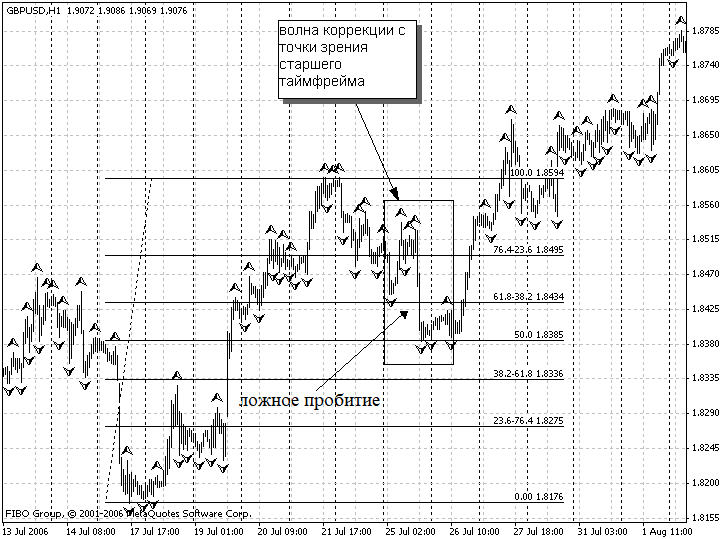

Это хорошо видно на представленном рисунке. Рынок отработал «вышедшие экономические показатели». Образовался усеченный импульс и одновременно захватив стоп-лоссы «жертв». Далее рынок резко развернулся и цена пошла по предыдущему тренду.

⚠ Примечание: на рисунке мы рассмотрели лишь один из нескольких десятков возможных вариантов.

Поэтому, в данных ситуациях, важнейшим навыком для трейдера является умение синтезировать несколько тайм-фреймов одновременно.

В-пятых ➡ необходимо наличие сильного уровня, от которого трейдер будет производить свои расчеты и отталкиваться. Важно уметь правильно находить сильный уровень.

На рынке финансов нет случайных движений и каждое движение закономерно. Так как деньги и активы перемещаются «из одних рук в другие». И чаще всего из «слабых рук» в «сильные руки».

Понимая алгоритм, который в очень кратком виде был здесь описан, трейдер может однозначно видеть:

1️⃣ критические точки мощного движения;

2️⃣ варианты сильного/слабого/обратного движения на новостях, причём независимо от опубликованных цифр и процентов экономических показателей.

Данный алгоритм (методика) применяется нами ежедневно на абсолютно всех финансовых рынках.

Эта тактика позволяет не смотреть на информационно-экономические ресурсы и бюллетени в интернете. За исключением времени публикации.

Ведь, если «цена учитывает всё», то какая разница какие цифры опубликованы? Это всего-лишь цифры.

ФЗР как механика цены

Теперь, как и обещали, покажем как трейдеру найти начало тренда.

Если посмотреть на любой график цены, то можно увидеть несколько простых закономерностей. Они могут стать для трейдера несомненным преимуществом.

С помощью этих закономерностей можно находить начало и конец тренда. А значит и иметь возможность заработать на этом.

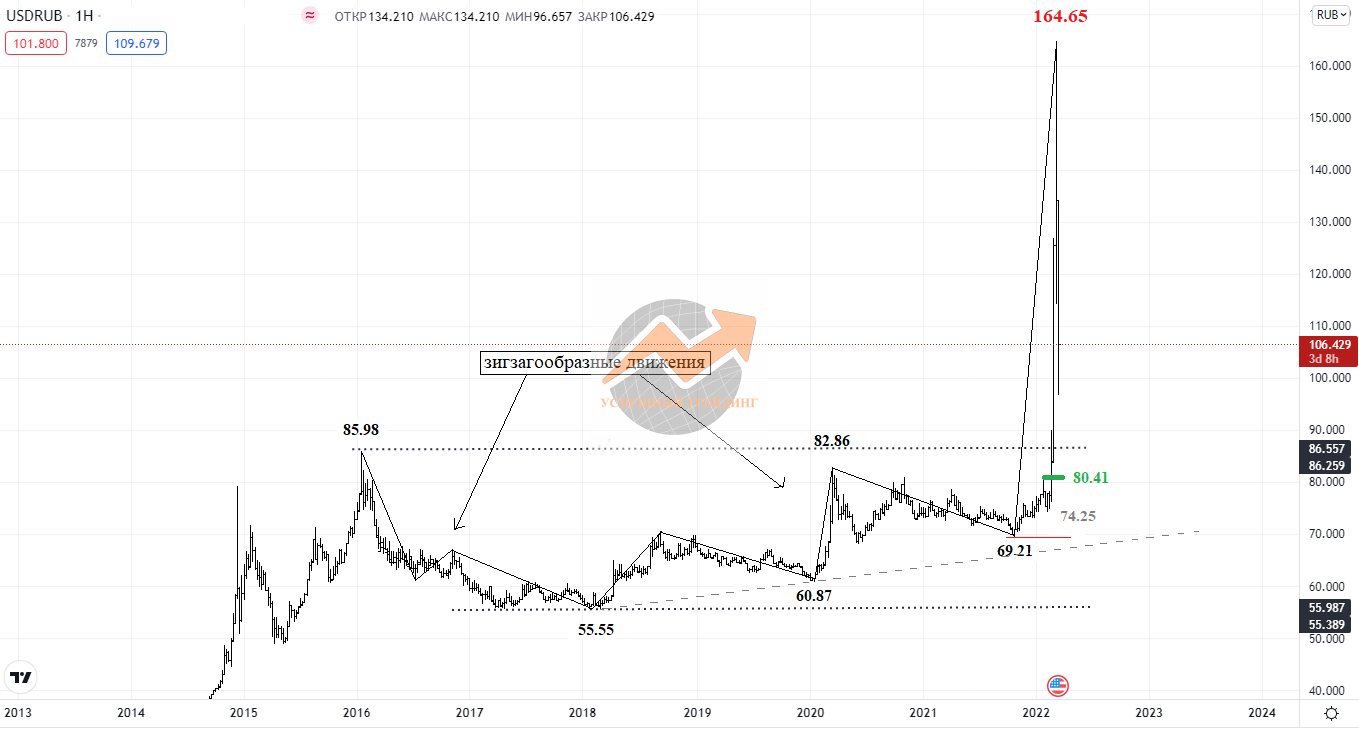

Итак, взгляните на график любого актива или на наши рисунки и увидите, что цена движется зигзагами.

Такое движение и есть закономерность.

На любом графике цены видны зигзагообразные движения вверх и вниз. И даже когда цена находится во флете, то внутри этого диапазона всё равно есть зигзаги.

Следующей закономерностью финансовых рынков является их фрактальность. О фрактальности рынков очень хорошо написал французский математик Бенуа Мандельброт.

Идеи фрактальности рынков, и не только, изложены в его книге «(Не)послушные рынки: фрактальная революция в финансах».

Первое практическое применение фрактальности рынков было продемонстрировано трейдером Биллом Вильямсом.

После чего он написал две книги «Торговый хаос» и «Торговый хаос 2». В его книгах есть описание практического применения фракталов в трейдинге.

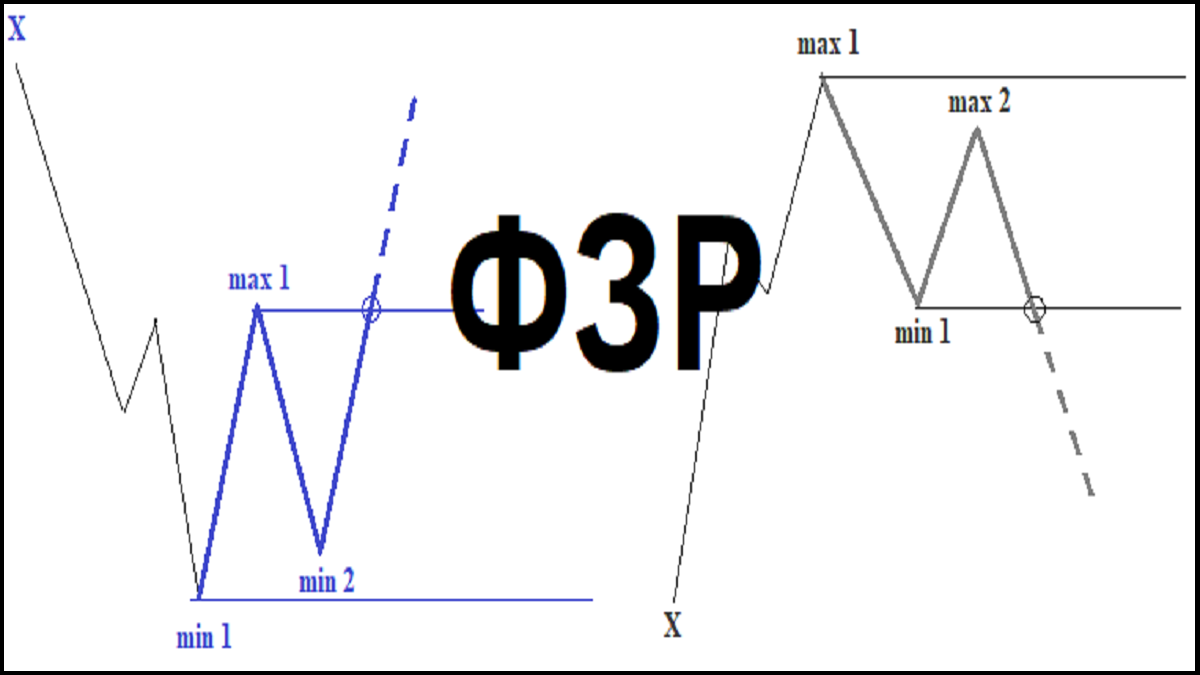

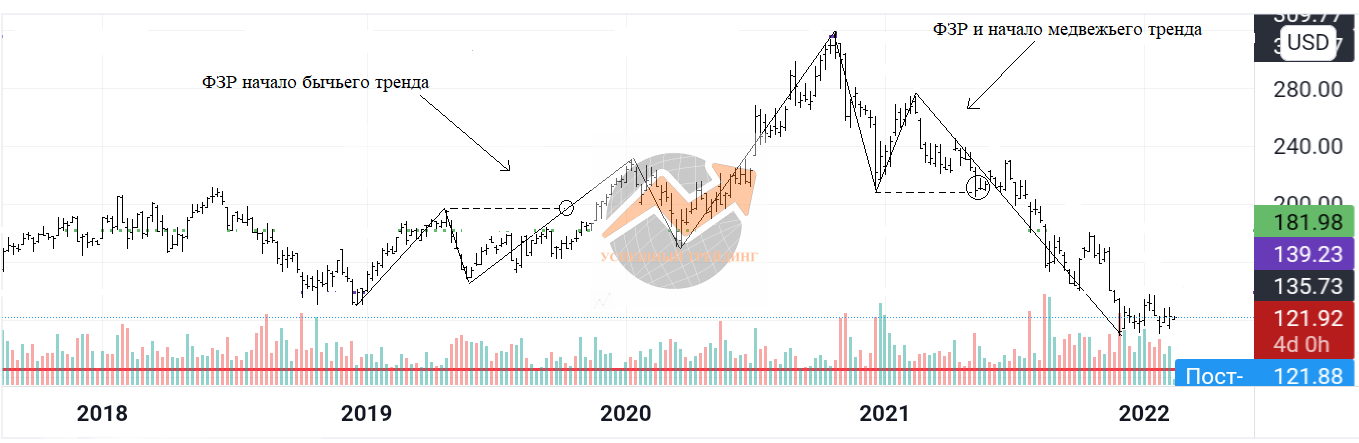

На рисунке схематично показаны ФЗР. Эти зигзаги стали началом восходящего (слева бычья ФЗР) и нисходящего (справа медвежья ФЗР) трендов.

Все тренды начинаются с ФЗР и заканчиваются ФЗР в обратную сторону. Это знание даёт трейдеру прекрасную возможность для совершения прибыльной сделки в самом начале тренда.

На этом мы завершаем ознакомление с реакциями рынка, которые можно вложить в один паттерн — ФЗР.

Итак, мы коротко показали какие реакции существуют. Все эти реакции имеют одну общую структуру и закономерности. А также вы узнали как с помощью ФЗР найти начало тренда, а значит заработать.

Начните прямо сейчас использовать ФЗР в своём трейдинге и вы выйдите к прибыльной торговле 🚀.

Здравствуйте! Не понятна ваша мысль.